Privatkunden nutzen in der Regel mehrere Girokonten, Kreditkarten und Online-Banking-Portale. Die Herausforderung bei mehreren Bankkonten und Accounts liegt in der Verwaltung und im Financial Management der Anwendungen. Auch für Unternehmen, wie Immobiliengesellschaften, kann es schnell zur Unübersichtlichkeit und unnötigen personellen Mehraufwand kommen.

Natürlich entstehen dadurch aber auch neue Möglichkeiten und Marktnischen, die durch Banken und/oder FinTechs mittels Open Banking und der PSD2 strategisch ausgenutzt werden können.

Bevor wir auf die neuen Möglichkeiten eingehen, kurz noch ein paar Grundlagen zum Thema Open Banking, APIs und der PSD2.

Open Banking

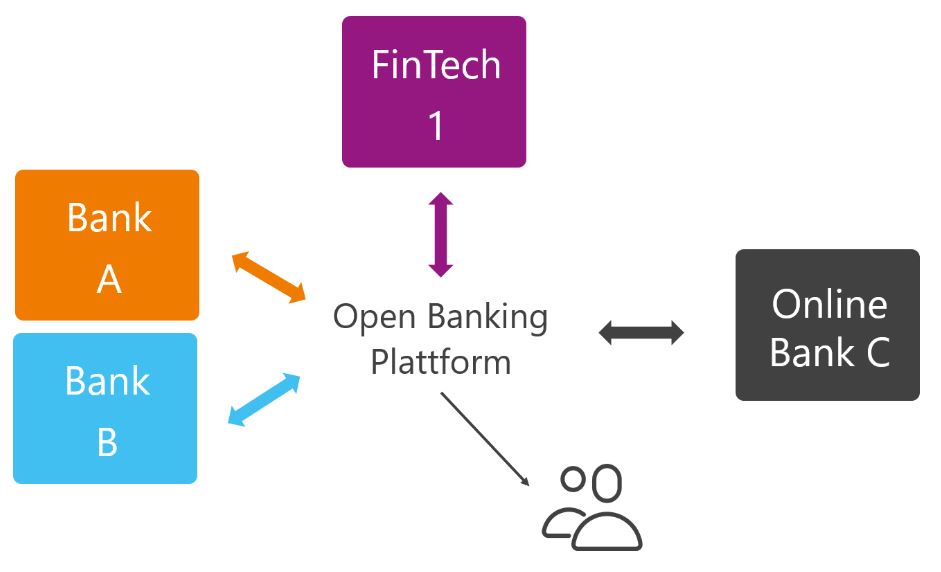

Unter Open Banking versteht man die reibungslose Interaktion zwischen verschiedenen Banking-Portalen der Banken und/oder FinTechs untereinander.

Die Kreditinstitute werden „geöffnet“, damit Daten und Funktionen über Drittanbieter (FinTechs) gesammelt, genutzt und effizienter in Form von initiierten Konten eingesetzt werden. Diese werden entweder in die Plattform bzw. in das Frontend des Drittanbieters implementiert oder der Drittanbieter bindet seine Dienste direkt in das Frontend der Online-Banking-Plattform der Bank ein.

Die Nutzerfreundlichkeit, Unabhängigkeit, Flexibilität und Übersichtlichkeit durch das Open Banking für den Kunden wird nachfolgend kurz dargestellt:

Funktionalität über APIs

Die Banken und FinTechs stehen über APIs (Application Programming Interfaces), welche die technischen Schnittstellen des Open Bankings beschreiben, in Verbindung. Genau über diese Schnittstellen wird die einfache und rapide Implementierung von Daten und Bank-Anwendungen in die Applikationen eines weiteren Zahlungsverkehrsteilnehmers ermöglicht.

Ziel ist es die reibungslose Systemkommunikation über Schnittstellen (APIs) zwischen den Banken untereinander und mit FinTechs durch Open Banking zu bewältigen.

PSD2 (erweiterte Payment Service Directive)

Das ehemals freiwillige Prinzip “Open Banking“ wurde durch die Europäische Kommission des Zahlungsdienstrechts innerhalb der EU nun zur Pflicht. Bis September 2019 müssen demnach eine der PSD2 entsprechende Lösung präsentiert werden.

Die Banken sind durch die PSD2 also verpflichtet Schnittstellen einzurichten, über die Drittanbieter auf die Daten der Bankkunden zugreifen und für innovative Zwecke verarbeiten können.

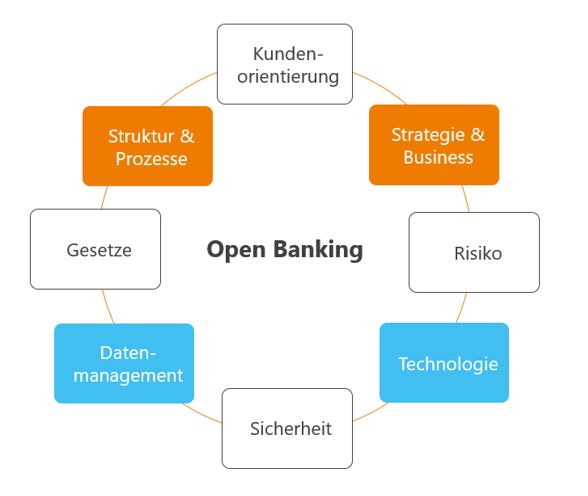

Somit ist die PSD2 der wichtigste Antreiber des Open Bankings. Durch die Umsetzungspflicht ändern sich einige Geschäftsprozesse der Banken und FinTechs entlang der gesamten Wertschöpfungskette. Neue Einflussfaktoren und Wirkungsfaktoren für die Umsetzung müssen angepasst und neu definiert werden. Die Grafik zeigt die Kernaspekte, die für die Umsetzung zum Open Banking unerlässlich sind:

Mögliche Chancen für Banken und FinTechs

Mehrere Gründe sind für die Entwicklung des Open Bankings verantwortlich. Einerseits die ständig zunehmenden Digitalisierungsansprüche und die wachsenden Kundenwünsche nach besser werdenden Applikationen, andererseits die gesetzlichen Richtlinien. Die Freiwilligkeit zum Open Banking ist durch die PSD2 nicht mehr gegeben, sondern es ist unerlässlich geworden: Für einige Banken und FinTechs ein Paukenschlag. Doch wer rechtzeitig und strategisch in die Umsetzung geht, kann von den Chancen profitieren.

Chancen der Banken/FinTechs hinsichtlich der Kundenbindung:

- Durch API-Nutzung können die Geschäftsprozesse der Banken kundenorientierter ausgerichtet werden

- Funktionen und Applikationen können auf Kundenwunsch von Drittanbietern eingebunden und so gezielt angeboten werden

- Langfristige Kundenakquise sowie Kundenbindung werden gezielter erreicht und gewährleistet

- Sicherheitsanforderungen können gezielter auf die kundenspezifischen Faktoren ausrichten werden

Durch die Fokussierung auf die Kundenakquise und Kundenbindung können Banken und FinTechs Marktanteile dazu gewinnen und so Wachstum realisieren.

Chancen der Banken/FinTechs hinsichtlich der Unternehmensstruktur:

- Anpassungen an neue Marktgegebenheiten können bei frühzeitiger Durchführung der Open Banking Anforderungen realsisiert werden

- Restrukturierungen werden ermöglicht

- Durch Internationalisierung der PSD2 (insbesondere in Europa) wird die sichere grenzüberschreitende Zahlungsaktivität verstärkt und verschafft Unternehmen geografisch erweiterte Markeintrittsmöglichkeiten:

- Banken und FinTechs halten ihre Position auf dem Finanzmarkt stand

- Frühe Marktanpassungen bringen höhere Wettbewerbsvorteile und längere Innovationszeiträume mit sich

- Spezielle Anforderungen wie Datenschutz oder Transaktionssicherheit können bei der Neupositionierung und eventueller Umstrukturierung priorisierter umgesetzt werden

- Vollständige Harmonisierung des Verbraucherschutzes kann geschaffen werden

Die Einführung der PSD2 hat den Zugzwang der Unternehmen im Finanzsektor für die Digitalisierungsanpassungen eingeführt. Durch die ständigen Innovationen und möglichen Revolutionen werden die Unternehmen, Banken und FinTechs, in ihrer internen Strukturierung und Ausrichtung immer stärker und erfolgreicher.

Chancen der Banken/FinTechs hinsichtlich der Erzielung von Wettbewerbsvorteilen:

- Durch die Nutzung der Chancen der Kundenakquise und Anpassung der Unternehmensstruktur können Wettbewerbsvorteile realisiert werden

- Durch die ständige Weiterentwicklung und die effizientere Nutzung von (Online-)Banking-Funktionen können ebenfalls Wettbewerbsvorteile realisiert werden:

- Funktionen aus dem Kerngeschäft einer Bank schneiden deutlich besser ab, hierunter fallen u.a. die Nutzungsmöglichkeiten durch den Endanwender:

- Alle Bankkonten mit sämtlichen Funktionen auf einem Blick und Zugriff von einer einzigen Oberfläche

- Komfortable, schnelle und leichte Bedienung für die Anwender

- Kein Wechsel zwischen den einzelnen Plattformen

- Vernetzung von allen zahlungsrelevanten Daten

- Funktionen aus dem Kerngeschäft einer Bank schneiden deutlich besser ab, hierunter fallen u.a. die Nutzungsmöglichkeiten durch den Endanwender:

- Personal Finance Management

- Verwaltung sämtlicher Kreditkarten

Durch das Open Banking erzielt das Unternehmen zahlreiche Wettbewerbsvorteile. So steigert sich beispielsweise die Erreichbarkeit des Finanzinstitutes, da durch die Plattform des Open Bankings alle zusammen in dieser gekoppelt sind. Außerdem erleichtert sich die Bedienung und Funktionalität der Bankanwendungen.

Zusammenfassung

Open Banking hat sich in kurzer Zeit verbreitet und aufgrund der PSD2 sind auch die letzten Zweifel einer Umsetzung verschwunden. Durch APIs ist das Potenzial eines neuen Bankings so groß, dass die Risiken in kurzer Zeit durch die Innovationsgeschwindigkeit bewältigt werden könnten.

Die Systematik des Open Bankings ist einfach aber dennoch clever. Das Open Banking wird das traditionelle Bankensystem neu definieren und die Geschäftsprozesse der gesamten Wertschöpfungskette möglicherweise anzweifeln und umstrukturieren.

Auch die traditionellen Bezahlsysteme werden durch neue Modelle wie das Mobile Banking verändert werden. Die Banken werden sowit gezwungen sich dem Markt weiter anzupassen. Dennoch ergeben sich durch die Umsetzungspflichten enorme neue strategische Möglichkeiten sowohl für Banken als auch für FinTechs. So wird es beispielsweise möglich sein neue Geschäftsfeler zu erzeugen, Kundenakquise zu vervielfältigen und neue Marktpositionen einzunehmen.

Banken und Finanzinstitute, die schnell genug auf diese Veränderungen reagieren, sich über die zukünftigen Verfahrensmodelle Gedanken machen und die entsprechenden Änderungen und Vorschriften frühzeitig angehen, können die Möglichkeiten die sich dadruch bieten nutzen und Wettbewerbsvorteile realisieren.