Wer sich beim Einkaufen wundert, warum im stationären Handel der Bezahlvorgang teilweise schneller funktioniert, als bei anderen, der hat sich mit dem immer wichtiger werdenden Thema „Mobile Payment“ noch nicht beschäftigt. Dieser Artikel gibt hilfreiche Informationen zu genau diesem Thema. Lange wurde es diskutiert, mittlerweile kann jedoch in einigen Geschäften am Point-of-Sale oder per App mit dem Smartphone bezahlt werden. Viele Aspekte des Mobile Payments sind jedoch noch unklar und so besteht nach wie vor große Unsicherheit bei den Nutzern.

Fragen wie: „Wie funktioniert Mobile Payment?“, „Wie kann ich damit bezahlen?“ oder „Was brauche ich für die Einrichtung einer Mobile Payment Funktion?“ beschäftigen noch viele potenzielle Nutzer.

Funktionsweise & Technik

Die meist genutzte Technologie, die hinter Mobile Payment steckt ist die Near-Field-Communication (NFC). Nachdem die entsprechende App des Anbieters heruntergeladen wurde, wird eine digitale Geldbörse, auch Wallet genannt, angelegt und mit der Kreditkarte verknüpft. Beim Bezahlen wird das Display entsperrt und wenige Zentimeter vor das NFC-Gerät des Händlers gehalten. Dieses erkennt die Kommunikation und prüft automatisch die Zahlungsfähigkeit des Kunden. Anschließend werden virtuelle Kreditkartennummern per Wallet erstellt und an den Händler weitergegeben. Dieser schickt wiederum den Betrag und weitere wichtige Informationen an den Kunden zurück. Mobile Payment ist nicht nur mit einem Smartphone möglich, sondern wird auch von einigen Smartwatches unterstützt.

Dabei ist bis zu einem Einkauf von 25€ keine zusätzliche PIN einzugeben. Bei höheren Beträgen muss die Freigabe entweder per Fingerabdruck, Code-Eingabe oder Gesichtserkennung erfolgen.

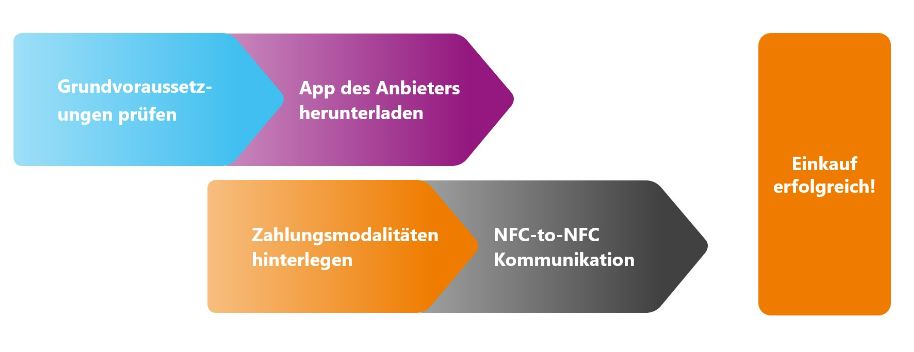

Grundvoraussetzungen für die Nutzung von Mobile Payment sind u.a. die App des Anbieters, eine anwendbare Kreditkarte, die passende Bank zum Anbieter, das Smartphone mit der geeigneten NFC-Funktion und des geeigneten Updates des Betriebssystems, sowie eine Internetverbindung.

Die Einrichtung und Verknüpfung ist fiktiv und dauert nur wenige Sekunden. So läuft auch das Bezahlen ab. Nun dauern die Mobile Payment-Einkäufe ca. 5 anstatt von 30 Sekunden.

Mobile Payment – Prozess: Von der Einrichtung bis zum Einkauf:

Der Mobile Payment Markt in Deutschland

In den USA, in China oder Schweden ist Mobile Payment allgegenwärtig. Das Einkaufen per Smartphone ist hier mittlerweile schwer wegzudenken. Der deutsche Markt dagegen tut sich noch schwer Anschluss zu finden aus Gründen der Datensicherheit und Souveränität der Anbieter.

Bundesweit sind laut dem Statistik Portal Statista etwa 81% der Bevölkerung im Besitz eines Smartphones. Hiervon sind beinahe alle Mobile Payment tauglich. Darunter nutzen rund 24% das IOS-Betriebssystem (Apple) und beinahe 75% das Android-Betriebssystem (Google).

Die restlichen Marktteilnehmer teilen sich den übrigen Prozentpunkt auf. Die entscheidende Nutzerzahl aber ist folgende:

Denn laut Statista zahlen nur ca. 2,2 Mio. Smartphone-Nutzer in Deutschland per Mobile Payment.

Es ist deutlich erkennbar, dass der Markt für die Nutzung von Mobile Payment noch lange nicht ausgeschöpft ist. Hier besteht ein großes Potenzial für eine gewaltige Änderung des Bezahlverhaltens.

Die Anbieter: Banken und andere Konzerne

Auch wenn es manchmal so scheint, teilen sich nicht nur die großen Internetgiganten den Markt, denn auch Banken, Sparkassen und Genossenschaftsbanken spielen hier mit. So haben die Sparkasse, die Volksbank, die Deutsche Bank aber auch die Postbank ihre eigene Mobile Payment App. Die Funktionsweise und Nutzung ähnelt denen der Internetgiganten Google und Apple Pay. Der große Unterschied hierbei ist, dass bei fast allen Eigenlösungen sowohl die Kreditkarte als auch die Girokarte als Zahlungshinterlegung akzeptiert werden. Wichtig ist, dass fast ausschließlich das Android-Betriebssystem vorhanden sein muss, um die Eigenlösung der Banken und Sparkassen nutzen zu können. Apple bietet hier keine Möglichkeit die App der Banken zu nutzen.

In Deutschland sind viele Verbraucher jedoch nicht im Besitz einer Kreditkarte. Hier bietet beispielsweise der PayPal-Konzern, die App Boon des Zahlungsdienstleisters (Internetbank) Wirecard oder Revolut-Konto eine Lösung.

So kann auch ohne Kreditkartenbesitz per Smartphone eingekauft werden. Dabei werden nicht die Kreditkarten als Zahlungsbedingung hinterlegt, sondern das PayPal- bzw. das Boon-Konto.

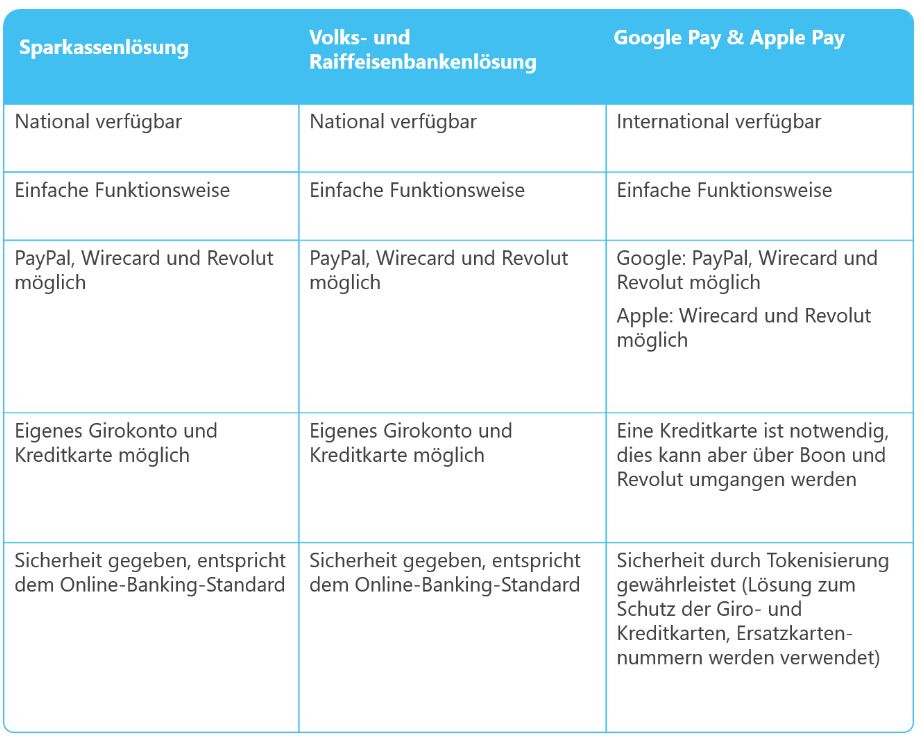

Die verschiedenen Kriterien der Anbieter

Die Tabelle zeigt die verschiedenen Kriterien von Google und Apple Pay im Vergleich zu den Eigenlösungen der Sparkassen und Volks- und Raiffeisenbanken:

Die Zukunft von Mobile Payment

Per Mobile Payment kann bequem und einfach bezahlt werden. Neben diesem Vorteil spielen in Deutschland allerdings immer noch die Angst der Datensicherheit und das Verlieren der Souveränität eine große Rolle. Insbesondere hierbei wird befürchtet, dass die preisgegebenen Daten anderweitig verkauft bzw. ungewollt für andere Zwecke verwendet werden. Auch wenn der Markt, die Infrastruktur und Technologie gegeben sind, ist die Akzeptanz unter den Nutzern für Mobile Payment bisher nicht wie von den Anbietern erhofft. Die große Herausforderung wird es sein, dieses zu verändern. Es wird wohl noch etwas dauern, aber wie bereits in einigen Ländern bewiesen, wird Mobile Payment wohl auch in Deutschland die Bezahlmethode der Zukunft werden.

Die Eigenlösungen der Banken werden immer konkurrenzfähiger, was den Zugzwang von Google oder auch Apple erhöht. Den Unternehmen und Nutzern kommt der Konkurrenzkampf zu Gute, denn die Preise könnten sinken, das Angebot steigen und die Produkte immer effizienter und benutzerfreundlicher werden.

Die Abwicklung des Zahlungsverkehrs war und ist bisher Kerngeschäft der Banken. Dieser Markt wird in Zukunft vermutlich deutlich anders verteilt werden. Es bleibt sehr spannend!